Le paysage en mutation des services de paiement

Dans l’écosystème financier moderne, la rapidité et la sécurité des transactions comptent plus que jamais. À l’intersection de ces deux éléments essentiels se trouve la directive sur les services de paiement (DSP2). Une évolution remarquable qui façonne notre façon d’interagir avec l’argent au quotidien.

De la DSP1 à la DSP2 : un bond en avant

Alors que la DSP1 a posé les premières pierres d’un marché des paiements intégré dans l’UE, elle n’était pas sans lacunes. Avec l’émergence rapide des fintechs et des technologies de paiement innovantes, une mise à jour était inévitable. Et la DSP2 est apparue pour relever ce défi.

Viser haut avec la DSP2

Les aspirations de la DSP2 sont claires et audacieuses. Au cœur de cette directive se trouvent des objectifs tels que le renforcement de la sécurité des paiements en ligne, l’ouverture du marché à de nouveaux acteurs et l’encouragement de l’innovation.

Embrasser l’authentification forte du client (SCA)

Imaginons un instant que vous effectuez un achat en ligne. Au moment du paiement, un code unique vous est envoyé par SMS. Vous devez entrer ce code pour finaliser la transaction. Voilà la SCA en action, garantissant que le paiement est authentique et sécurisé.

Les TTP : Nouveaux venus sur la scène financière

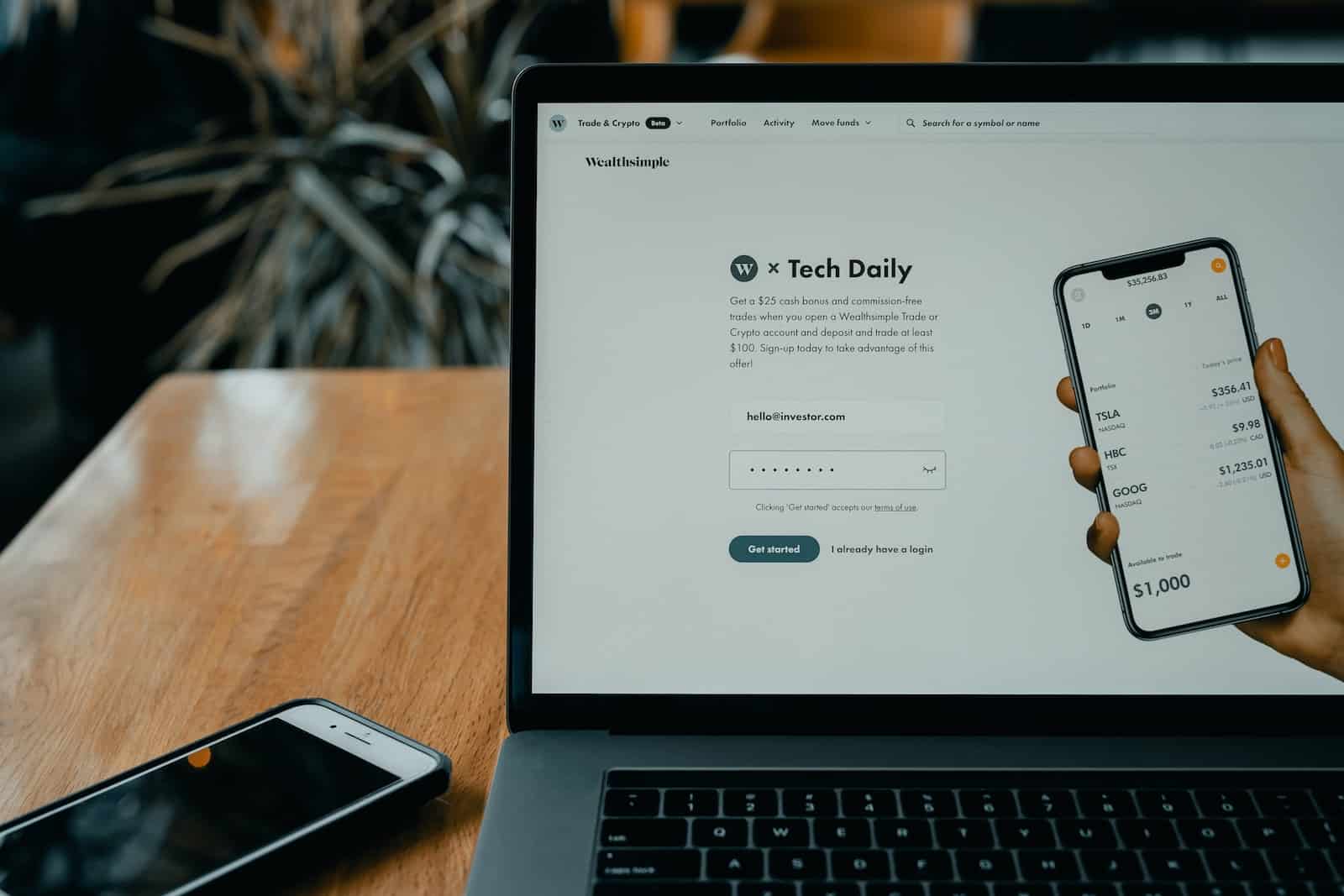

Les Third Party Providers (TTP) jouent un rôle central dans la mise en œuvre de la DSP2. Ces entités, notamment les initiateurs de paiement, ont désormais le pouvoir d’accéder aux informations des comptes avec le consentement du client. Cette avancée donne aux consommateurs plus de contrôle et de flexibilité sur leurs finances.

L’impact ressenti au quotidien

Chaque transaction, chaque consultation de solde, chaque nouveau service financier lancé bénéficie de la DSP2. Les consommateurs peuvent désormais profiter de paiements plus sécurisés et d’une meilleure transparence. Et avec des acteurs comme les agrégateurs d’informations, ils peuvent avoir une vue d’ensemble de leurs finances.

Une Europe financière unifiée

La DSP2 ne concerne pas seulement les transactions individuelles, mais façonne également le paysage financier de l’Europe. Les institutions financières traditionnelles sont incitées à innover, tandis que les fintechs ont une porte ouverte pour révolutionner le secteur.

Des défis et des opportunités

Comme pour toute révolution, des défis surgissent. Les banques traditionnelles doivent s’adapter à un monde où l’accès aux informations des clients n’est plus leur monopole. Mais, avec le défi vient l’opportunité. Beaucoup ont saisi cette chance pour se réinventer et offrir des services plus personnalisés et centrés sur le client.

Demain, sous le signe de l’innovation

La DSP2 n’est qu’un jalon sur la route de l’innovation financière. La technologie blockchain et les monnaies numériques pointent déjà à l’horizon, promettant de nouvelles avancées. Reste à voir comment ces nouvelles technologies s’intégreront dans le cadre réglementaire de l’UE.

En guise de conclusion

La DSP2 est plus qu’une simple directive. C’est une vision, une feuille de route pour un système de paiement plus sécurisé, plus transparent et plus inclusif en Europe. Et bien que nous ayons déjà parcouru un long chemin, le voyage de l’innovation financière ne fait que commencer.